広宣流布の

記念日に

息子と彼女

実家に挨拶

2014.3.16

太湖の光

水滸城

お金スラレて

心ふにゃふにゃ

2014.3.21

真っ赤な夕陽が

笑っていた

2014.3.23

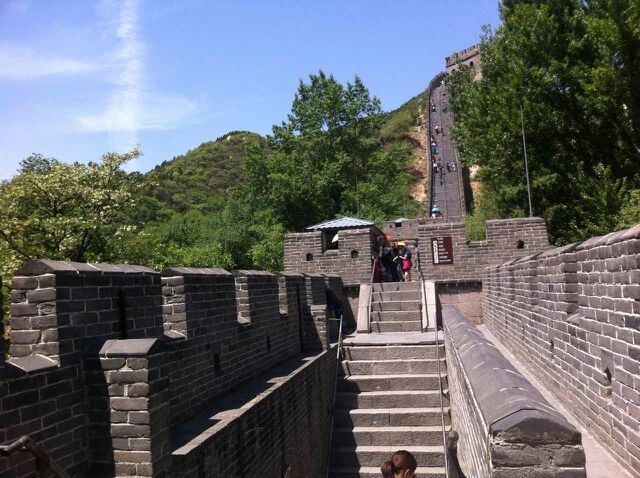

誓願か

爛漫の

愛しき中国

春うらら

2014.3.24

獅子奮迅で

新風を

お父さん

お父さん頼りにしてる

愛してる

2014.3.26

散りてはらはら

母桜

天空に

天空に歓喜の舞の

母桜

人に幸

人に幸人に尽くして

母桜

堂々と

堂々と創価の城の

母桜

可憐なる

可憐なる乙女心の

母桜

極楽湯

極楽湯アイスも流れ

身も流れ

美し乙女

眩しき乙女

美しく

美しく今年も咲いた

母桜

苦節超え

苦節超え冬は必ず

母桜

ふさふさと

ふさふさと一つ一つが

母桜

2014.3.27

友ありて

試練乗り越え

蓮華なり

2014.4.16

富士山も

友に幸あれ

天の時

2014.5.3

宝友と

宝友と師弟誓願

大誓堂

広宣流布と

大願成就

2014.5.10

研修ノート(7-28) Study Note

全般(11)

中国の注冊税務師は日本の税理士のよう な税務申告の代行、記帳代行、税務コンサル

ティング等の業務を行うことができる。日本 のように日本の公認会計士に当たる注冊会 計士や弁護士に税務師資格は与えられない。 注冊会計士の業務範囲は、注冊会計士法 (1993 年 10 月 31 日公布、1994 年 1 月 1 日施行)の第 14 条及び第 15 条に規定され ており大きく監査業務と非監査業務に分け られる。監査業務としては、財務諸表の監査 及び監査報告書の提出、払込資本金の検査及 び資本金払込検査報告書の提出、並びに企業 合併・分割・清算の会計監査業務及び監査報 告書の提出があり、非監査業務としては、会 計コンサルティング及び会計サービス業務 が認められている。

注冊税務師になるには、人事部及び総局が 実施する資格試験に合格しなければならな い。試験は、税法?(増値税、消費税、営業 税)、税法?(企業所得税、個人所得税、印 紙税)、財務と会計、税務代理実務、税収関 連法律(行政法、民法等)であり、受験者は、 連続する 3 年間以内に全ての科目に合格し なければならない。注冊税務師試験合格者の 累計は 2005 年末で 66,849 名である。また 中国の特徴として納税者が注冊税務師や注 冊会計師と契約する場合には、個人とではな く必ずその事務所や会社と委任契約を締結 することになり、その責任はあくまで事務所 又は会社が負うことになる。

前回の税大ジャーナルに掲載された中国 税務行政の説明の中で、中国の 19 の省や市 において税務機関が全て又は一部の社会保 険料の徴収を行っているとの説明があった。 上海市では現在のところ税務機関による社 会保険料の徴収は行われていないが、一部の 注冊税務師が税務代行業務以外に社会保険 料の調査を行っている。これは上海市で社会 保険を管轄する上海市労働・社会保障局(以 下「社会保障局」という。) が 2001 年から 社会保険料の検査を一部の税務師事務所や 会計士事務所に委託しているためである。社会保障局自身が検査を行うのは、社会保障局 に密告があった場合、委託した税務師事務所 等の検査により追徴される金額がある一定 の金額を超えるなどした場合であり、それ以 外は委託により検査が行われているとのこ とである。委託されているのは検査だけであ り徴収は社会保障局が行う。

ここ数年、中国国家税務総局は、財政収入の安定的な確保を目的として、各地税務局による税務調査 を重点施策としているため、企業側は、これまでよりも大きな税務調査リスクにさらされつつあります。

今回のニュースレターでは、中国における税務調査リスクを事前に評価するために必要な知識として、 中国における税務調査 1 の概要を紹介します。

1 税務調査対象の選定 調査対象者は次の方法で選定されます。

1)調査対象システムによる粗選定

納税義務者税負担率などの納税指標値が組み込まれた調査対象システムから調査対象を粗選定しま す。

2)調査指標に基づく絞り込み

税務局が当年度末に立てた翌年度調査指標と統計学的分析に基づいて、一定の調査対象者が絞り込 まれます。

3)告発・指示・情報交換による選定

内部告発を含めた口頭または書面による告発、上級税務局からの依頼、他地域または他国との情報 交換からも調査対象が選定されます。

2 税務調査のプロセス

調査の 実施 調査方法 実地調査、帳簿書類等の点検、お尋ね、口座残高の調査、他地域への調査協力。

調査期間 60 日。

(なお、調査期間を延長する場合は、調査を実施する税務局調査局長に認可を受 けることが必要である。)

調査完了後 5 日以内に、調査官が「税務調査報告書」を審理部門に提出。

審理部門は「税務調査報告書」受理後 15 日以内に、審理報告書を提出。

? 調査対象者に対し、調査結果を報告する。

? 調査対象者の脱税行為が認定された場合には、税収保全措置が執られる。

? 罰金の税収強制執行および司法強制執行を実施する。

? 納税義務不履行の納税義務者に対し、税収強制執行と裁判所強制執行を実施する。

? 資料収集、統計、分析、伝達などの調査に関連する総まとめを行う。

☆お見逃しなく!

調査によって、税収徴収管理法規に関する違法行為が明らかとなり、適切な税務処理への是正措置が 認定された場合には、追徴税金、納付期限、延滞税の算定根拠と納付期限などが定められた「税務処理 決定書」が交付され、事案によっては、1,000 元未満の罰金が課されることもあります。

さらに事案によっては、適切な税務処理への是正措置にととまらず、税務行政処罰の執行が認定され る場合もあり、この場合には、処罰履行方式、期限などが定められた「税務行政処罰決定書」が交付さ れ、1,000 元未満または 10,000 元以上の罰金が課されることになります。

1 ここでいう税務調査は中国語の「税務稽査」のことである。

このニュースレターのバックナンバーはホームページにてご覧になれます。

http:// www.grantthornton.jp

四つの要素

(1)取引構造を通じての総利益の移転、または支払者の段階における経費控除額の最大化における経費控除額の最大化による純利益の減額によっての外国の営業国、または源泉地国での課税の最小化

(2)課税地での低課税または非課税の源泉徴収税

(3)イントラ・グループ・アレンジメントを通してしばしば構築される実態的な非ルーテイン利益への権利を有している受領者の段階での低課税または非課税

(4)最終的な親会社の段階における、(最初の三つのステップを通して達成される)低課税の利益への現行税制の不存在。

【税研2014年7月】

モデレータ:JETRO上海

(M)所長 三根伸太郎氏

6分野18事業

期待度は極めて高い

過半数が「良くわからない」

具体的に

基本情報

APEC

パネリスト

(R)上海市外国投資促進センター

主任 羅志松氏

いいチャンス

ネガティブリストの管理

職務リスト

投資テストエリア

様々な要求

プラットホームを提供

期待は高いけど様子見

大きな決心

縛り

※時間を頂きたい

ここまでくるのが大変だった

今までの事前審査が→サービス!!

色々難しい

1本とるだけでも

命もかけて

これだけの短い期間で

勉強しなければならない

ネガティブリストを減らしていく

事前審査

進行中

事後チェック

肉の問題もある

普及できる経験

これからの1年

海外投資3.8倍…届け制

対外投資10.9%

資本金制度

事前審査

オフショワも

※連携をさらに強化

(O)上海社会科学院

副院長 王振氏

(K)在上海米国商会

会長 ケネル・ジャレット氏

積極的な反応

理念の転換

Tppも

サービス業

※ネガティブリスト

重要な措置

中米で交渉再開

枠組み

関連性

上海政府も相当に緊張しています

Microsoftを期待している

買収増える

内と外の違いがわからない

1)政府と緊密に連携

2)新たなパワーを注入

3)ベストプラクティス

(T)みずほ銀行(中国)有限公司

中国営業第二部部長 竹田和史氏

1300社

進出:5月末60社

メリットがわかりづらい

手続き面の簡素化

教育医療関心高いが…

緩和が期待される

日本の金融の自由化

90年代後半

40年

そう簡単には行かない

3年間

(S)上海住友商事有限公司

財務経理グループ長 高松公隆氏

通関効率の煩雑さ

ーー大幅に時間短縮

外ではほとんど変わっていない

すでに1年

スピードも必要

3年でどうなるのか

※スピード感がほしい

※質問

◎三井住友海上上海

テリトリー

サービス産業

市場

狭い範囲

複製できるものでなければならない

地域は問題ない

他の地域へ

登録すればok

経営は外でも構わない

区内に限らない

◎自動車分科会

3年という短い期間で?

中小法人や芸能

大きい企業だろうと中小企業だろうと

中小企業エリアも

大阪にも事務所

上海日本商工クラブ

10周年記念シンポジウム

「中国(上海)自由貿易試験区の発展と

中国経済の改革・開放の深化」

2014年7月28日(月)15:00〜17:30

於:花園飯店ボールルーム

◎開会あいさつ

上海日本商工クラブ

理事長 伊藤幸孝

◎来賓あいさつ

日本商工会議所

専務理事 中村利雄氏

◎基調講演(30分)

上海WTO事務諮詢センター

総裁 王新○氏

試験区設立の背景

圧力の

世界が大きく変わった

東アジア

世界の分業体制

多国間取引

新たな枠組み

投資ルール

全く違うものに

デジタル

価値基準

環境、労働、反賄賂

ネガティブリスト

2001年中国のWTO加盟

かつては簡単だった

世界に溶け込むのが目的

これ以上大きくは無理

低コスト

※成長→改革

5月習近平上海へ

開放を改革へ

イノベーション

国際化

解放区

経験

(1)機能の転換

マック…政府監督に責任

法制

開示

(2)対外投資の透明度を高めなければ

禁止しなければ公表

ネガティブリスト

(3)貿易監視の改革

税関で取締→

1つに統一

簡素化

リスクの管理

理解する

固定観念

全国に

中国経済は下降

コントロール

新たな秩序

◎高度成長期にさようなら

これからは労働力が年平均約526万人ずつ増加することになる。

これらの労働力の雇用問題を解決するには、経済成長率が平均6.1%以上であることが必要。

やはり対外貿易競争力の低下という課題に直面する。

既定の対外貿易の成長率目標を達成するには、貿易黒字と経常収支の黒字を維持すると同時に、サービス貿易の赤字を容認して中国経済の供給面の改善を進めることが必要だ。また中国は新たな国際競争力を育成する必要があり、そのために開放型の新しい経済体制を構築することが必要だという。

◎中日の経済協力が世界経済を刺激

宋氏は、「中日の2013年の投資額・貿易額は共に減少したが、中日の民間の経済界は依然として良好な関係を維持している。中国経済が今後も高い成長率を維持し、市場規模が拡大を続け、産業の開放が進み、経営環境が改善を続ければ、日本企業は対中投資を増やすだろう」と述べた。

清華大学現代国際関係研究院副院長の劉江永氏は、「日本の対中投資の減少は、新規投資の減少であり、残高は減少していない。日本企業が中国から全面撤退するとは考えにくい。中国のインフラと人材の素養は競争力を持ち、日本企業にとって依然として魅力的だ」と分析した。

清華大学中国・世界経済研究センター教授の袁綱明氏は、「中日経済・貿易関係は世界で最も重要な経済・貿易関係の一つであり、両国経済は高い相互補完性を持つ。この相互補完は、依然として高い潜在力を持っている。日本の消費者はコストパフォーマンスの高い中国製品、例えば衣料品などを好む。日本の家電、自動車、精密機器などの企業も、中国を主要な海外市場としている」と語った。

宋氏は、「中国は長年に渡り日本にとって最大の貿易パートナーとなっている。両国は現在、各自の経済構造調整の時期にある。両国は今後、グリーン経済、高齢者産業、中小企業、現代農業、技術貿易などで協力を推進し、両国の経済・貿易協力のモデルチェンジ・アップグレードを促すことができる」と話した。

宋氏はまた、「日本の対中投資は設備投資が中心で、技術移転では保守的だ。ゆえに日本の対中輸出の潜在力は、まだ完全には引き出されていない。日本企業と日本の対中投資は、中国の経済構造調整の中で重要な作用を発揮できる」と指摘した。

元在大阪総領事の王泰平氏は、「中日は金融協力、環境保護・省エネなどで幅広い協力の可能性を残している。中日韓自由貿易区の協議が影響を受けずに推進されれば、双方、アジア、世界の経済に積極的な影響をもたらす。日本の経済界の関係者は、両国の経済・貿易関係の安定と発展の維持を切に願っており、中国側と一致している。昨年下半期より、中日の経済・貿易界の交流が活発になり始めた。この良い流れは今後も維持するべきだ」と述べた。

宋氏は、「世界2位・3位の経済体である中日が、経済・貿易協力の水準を高めていけば、両国の企業と国民に利益をもたらすほか、世界経済の成長が緩慢に進む中、アジア・世界経済に大きな希望と自信をもたらす」と期待した。

宋氏は、「中国の新たな改革開放のシンボルである、新設された上海自由貿易区は現在、体制・メカニズムの革新に取り組んでおり、外資系企業の対中投資の利便性を高めることになる。中国はサービス貿易の開放を進めていくが、日本はこの分野で高い競争力を持つ。日本企業はサービス業を今後の中国市場開拓の重要な立脚点とするべきだ。例えば日本が長年に渡り小売業・流通業で形成した、成熟した経営モデルは、中国のサービス業に経験と参考を提供できる」と提案した。

袁氏も、「日本企業は中国経済のモデルチェンジ・アップグレードのチャンスをつかみ、中国市場の開拓を進めるべきだ。日本は中国を単なる生産と組み立ての拠点とするのではなく、消費・研究開発の拠点としての役割を重視し、中国への技術移転と資本集約型産業の進出を加速するべきだ」と主張した。

宋氏は、「中国市場の変化は速く、特に欧米・韓国企業が中国で急速に発展している。日本企業が積極的に中国市場を開拓しなければ、その市場シェアが低下し、淘汰される可能性がある」と警鐘を鳴らした。

日本語訳!!

国家税務総局:非居住者企業の出資持分譲渡所得に対する企業所得税管理の強化

に関する通知 国税函[2009]698 号

各省、自治区、直轄市ならびに計画単列市国家税務局、地方税務局:

非居住者企業の出資持分譲渡所得の企業所得税管理を規範化、強化するため、《中華人民 共和国企業所得税法》及びその実施条例、《中華人民共和国税収徴収管理法》及びその実施 細則、《国家税務総局:〈非居住者の企業所得税源泉徴収管理暫行弁法〉印刷公布に関する 通知》(国税発[2009]3 号)ならびに《財政部、国家税務総局:企業再編業務における企業 所得税処理の若干の問題に関する通知》(財税〔2009〕59 号)に則り、ここに関係問題につ いて下記の通り通知する。

一、本通知がいうところの出資持分譲渡所得とは、非居住者企業が中国居住者企業の出 資持分(公開された証券市場における国居住者企業の株券を購入して売却することは含ま ず)を譲渡する際に取得する所得をいう。

二、源泉徴収義務者が法に則った控除をしない、または控除義務を履行することができ ない場合、非居住者企業は契約、協議に約定した出資持分譲渡の日(譲渡側が事前に出資持 分譲渡収入を取得した場合、出資持分譲渡収入の実際の取得日)より 7 日以内に、出資持分 が譲渡される中国居住者企業所在地の主管税務機関(当該居住者企業の所得税徴税管理を 担当する税務機関)に企業所得税納税申告を行わなければならない。非居住者企業が期日 までに事実通りに申告をしない場合は、税収徴税管理法の関係規定に従い処理する。

三、出資持分譲渡所得とは、出資持分譲渡価格から出資持分コスト価格を減じた後の差 額をいう。

出資持分譲渡価格とは、出資持分譲渡人が譲渡する出資持分から受け取る現金、非貨幣 資産または権益等の形式を含む金額をいう。被持株企業に未配当利益または税引き後の各 項積立基金等があれば、出資持分譲渡人は出資持分と一緒に当該株主に留保している収益 権の金額を譲渡し、出資持分譲渡価格より控除してはならない。

出資持分コスト価格とは、出資持分譲渡人が投資の際中国居住者企業に実際に支払った 出資金額、または当該出資持分の購入時に当該出資持分の原譲渡人に実際に支払った出資 持分譲渡金額をいう。

四、出資持分譲渡所得を計算するとき、非居住者企業が出資持分を譲渡される中国居住 者企業に対して投資した時のまたは元の投資方が当該出資持分購入した時の通貨種類で出資持分譲渡価格ならびに出資持分コスト価格を計算する。同一の非居住者企業に複数回の 投資があった場合には、初回の資本投入時の通貨種類で出資持分譲渡価格ならびに出資持 分コスト価格を計算し、加重平均法で出資持分コスト価格を計算する。複数回投資した際 に通貨種類が一致していない場合、資本投入ごとに、当日のレートで初回投資時の通貨種 類に換算しなければならない。

五、国外投資側(実際支配側)が中国居住者企業の出資持分を間接譲渡する場合、譲渡 される国外の株式支配している会社の所在国(地区)の実質税率が 12.5%以下、またはその 居住者の国外所得に対して所得税を徴税していない場合、出資持分譲渡契約締結日より 30 日以内に、出資持分譲渡される中国居住者企業所在地の主管税務機関に以下の資料を提出 しなければならない。

(一)出資持分譲渡契約書または協議書

(二)国外投資側とその譲渡される国外の株式支配している会社との資金、経営、売買

等方面における関係

(三)国外投資側が譲渡する国外の株式支配している会社の生産経営、人員、財務、財産等の状況

(四)国外投資側が譲渡する国外の株式支配している会社と中国居住者企業の資金、経営、売買等の方面における関係

(五)国外投資方が譲渡される国外の株式支配している会社を設立することに合理的な商業目的を有することの説明

(六)税務機関が要求するその他関連資料。

六、国外投資側(実際支配側)が組織形式の濫用等の処理を通じて中国居住者企業の出資 持分を間接譲渡し、且つ合理的な商業目的を持たずに企業所得税納税義務の回避を企図し た場合、主管税務機関は税務総局に段階毎に税務総局に報告し、審査を経た後に経済実態 に沿って当該出資持分譲渡取引について改めて位置づけを行い、税収協定に適用する国外 の株式支配している会社の存在を否認する。

七、非居住者企業がその関連先に中国居住者企業出資持分を譲渡し、その譲渡価格が独立 取引の原則に合致せず課税所得額が減じられている場合には、税務機関は合理的な方法に より調整を行う権利を有する。

八、国外投資側(実際支配側)が国内または国外の複数の株式支配している会社の出資持 分を同時に譲渡する場合、出資持分を譲渡される中国居住者企業は譲渡契約全体と当企業 に該当する一部の契約を主管税務機関に提出しなければならない。当該部分の契約がない 場合、出資持分譲渡される中国居住者企業は主管税務機関に全部譲渡される各々の株式支 配している会社の詳細資料を提出し、正確に国内の譲渡される企業の譲渡価格を区分しな ければならない。正確に分けることができない場合には、主管税務機関は合理的な方法を 選択し、譲渡価格を調整する権利を有する。

九、非居住者企業が出資持分譲渡所得を取得し、財税〔2009〕59 号文書に規定する特殊性 再編条件に合致し且つ特殊性税務処理を選択する場合、主管税務機関に書面の備案資料を 提出し、それが特殊性再編規定の条件に合致することを証明するとともに省級税務機関の 許可を経なければならない。

十、本通知は 2008 年 1 月 1 日より執行する。執行中に起こった問題については速やかに国 家税務総局(国際税務司)に報告されたい。

3

国家税務総局 二○○九年十二月十日

1.PE課税の実務対策

(1)概要

恒久的施設、PE(Permanent Establishment)は、中国において連続する間に6ヵ月を超える期間存続する「みなし事業所」と言ってよい。

中国にPEがあるとなれば、

「企業所得税」

「増値税(または営業税)」

「個人所得税」

の三税の課税関係が問題となる。

企業所得税は、ほとんどのケースでみなし利益の推計課税が行われている。みなし課税では技術指導料などの対外送金額にPEに帰属する収入とみなして利益率(10%〜40%)を乗じて課税所得を推計し、これに税率(25%)を掛けて税額が算出される。

増値税は、技術性のある役務提供であれば、増値税(外税で6%)、なければ営業税(内税で5%)となる。

個人所得税は、派遣される人員の暦年での中国滞在日数が183日未満であっても、PEが個人所得の一部を負担しているとみなされる。

みなし利益率が適用されるため、派遣者の給与等が日本で全額支払、負担されているにも関わらず、中国のPEが負担するものと認定される

そのため、短期滞在者免税が非適用となり、PEに帰属する派遣者の滞在日数に応じた個人所得税の計算・納税が求められる。

PE課税の問題点は、個人所得税にあることが多い。これは、技術使用料(ロイヤリテイ)に対しては企業所得税(10%)及び増値税(外税6%)の源泉納税が原則である。

技術使用料の送金においても、PEの有無を深く議論せずに、送金の便宜を優先して、同じく企業所得税及び増値税を源泉納税してきた経緯に起因する。

PEの存在判定が保留のまま、二税の納税が先行している一方で、派遣者の個人所得税183日ルールを基準に判断されるため、税務調査の結果PEありとなった場合の影響は、個人所得税に集中することとなる。個人所得税は地方税務局の管轄する税目であるため、PE課税の動向は地方税務局財政状況に左右される。

(2)出向者PE課税の状況

ーー実費を超える超過利益を本社が得ているかどうか

判断の基本は、出向者の経済活動の成果の責任とリスクの所在であり、具体的には出向者の業績評価責任が「出向元か出向先」のいずれにあるかという問題に帰結され、前者であれば出向元(本社等)の中国内“機構”があり、日中間では連続して6ヶ月以上に期間に亘り固定的、持続的な活動が認められれば恒久的施設(PE)を構成することになる。PE認定の判断においては、下記事項を総合的に考慮すべきである。

(1)出向先法人が出向元に“管理費”“服務費”的な対価を支払っている

(2)当該対価が出向元法人が立替払する給与/賞与/社会保険等実費を超える

(3)出向元法人が出向先から受取る対価を派遣者に払わず一部留保している

(4)出向元法人の負担する出向者費用の一部が個人所得税の計算対象外である。

(5)出向元法人が出向者の人数、役職、報酬基準、派遣先を決定している。

“較差補てん給与”は、本社が負担しようが、付替えにより最終的に現地法人が負担しようが、実費である限りはそのことを以てPE認定の判断基準とはされない一方で、「実費を超える超過利益を本社が得ている」のであれば、当該派遣行為は本社による役務提供活動とみてPE認定されうる。

現地法人の独立性に対する当局の確認では、下記の行為及び資料が重点的にチェックされる。

(1)出向元法人、出向先法人及び出向者との間の協議書、契約書

(2)出向元法人或いは出向先法人の出向者に対する管理規定(職責、業務内容、業績評価、責任の所在等)

(3)出向先法人の出向元法人への支払状況及び帳簿処理、出向者の個人所得税納税資料

(4)他の取引との相殺等を通じて出向先法人が実質的に出向者の活動に対する対価を負担していないかの事実

【当局による調査】

(1)書面調査

(必要資料が揃っていない場合)

↓

(2)立入調査

(出向者の選定や業績評価、管理権限が出向元にあるち判断できる場合が次なるターゲット)

※逆にいえば、当局の求める契約類、規定類が揃っており、その記述が当該規定に準拠したものであるならば、更なる調査に発展する可能性は相応に低くなる。

現時点において本格的、集中的な出向者PE課税調査が行われた地域はまだそれほど多くない。

※本職の役職を兼務する出向者には特に注意が必要である。本社の名刺に本社の役職と現地法人の連絡先が記載されているのでは、本社のPEが現地法人内にあることが明らかである。

BEPS とは「Base Erosion and Profit Shifting」の頭文字による略語であり、「税源浸食と 利益移転」の訳語があてがわれている。

もともと BEPS は、2012 年 6 月の OECD 租税委員会本会合において、米国から「税源浸 食と利益移転」が法人税収を著しく喪失させている点を憂慮しているとの問題提起がなされ たことから、OECD においてワーキング・パーティとは別に、「BEPS プロジェクト」とし て開始されたものであり、2013 年 2 月には、「BEPS 報告書」が、同年 7 月には「BEPS 行 動計画」が公表され、非常に早い展開の取組みとなっている。現在「BEPS 行動計画」の 15 のアクションプランに基づいて、OECD を中心に関係諸国においては、2014 年及び 2015 年を目途に具体的な検討が進められている。

本稿では、我が国においても、多国籍企業による所得の創出活動の行われる法的管轄と納 税の行われる法的管轄との不整合を生じさせている税源浸食と利益移転に対しては、現行の 国際課税原則に変更を加えることも視野に入れての検討が進められていくものと思慮される ことから、今後の BEPS の検討に関して必要と思われる事項について考察を行うものである。

(税大ジャーナル編集部)

Hybrid Entity

ハイブリッド事業体とは、国によって課税上の取扱いが異なる事業体のこと。

例えば、A国では構成員課税(パススルー課税)が適用されるが、B国では団体課税が適用されるような事業体のこと。

ハイブリッド・エンティティーとも呼ぶ。

ハイブリッド事業体を利用した国際的な租税回避が問題となり、制度整備が進められている。

ECやEDIなどのIT技術によって生まれた電子商取引などの新しい経済現象を指す言葉。1998年に米国商務省が公表したレポートの題名「Emerging Digital Economy」が、その語源。電子商取引に関わるIT産業のことを「デジタルエコノミー」と呼ぶ場合もある。

(中国)個人所得税(9)

出向社員の給与については、出向先の中国子会社が現地相場に応じた給与を負担し、中国と日本との給与較差を補てんするための給与を、いわゆる留守宅手当に含めて、出向元の親会社が負担する場合がある。

(日本法基通9-2-47(注))

(出向者に対する給与の較差)

9−2−47 出向元法人が出向先法人との給与条件の較差をするため出向者に対して支給した給与の額(出向先法人を経て支給した金額を含む。)は、当該出向元法人の損金の額に算入する。

(注) 出向元法人が出向者に対して支給する次の金額は、いずれも給与条件の較差をするために支給したものとする。

1 出向先法人が経営不振等で出向者に賞与を支給することができないため出向元法人が当該出向者に対して支給する賞与の額

2 出向先法人が海外にあるため出向元法人が支給するいわゆる留守宅手当の額

給与所得の所得源泉地は、勤務地により判定されることから、給与較差補てん金も中国源泉所得として、出向先の中国子会社による給与支給額とともに中国で所得税を申告・納税する必要がある。

ただし、長期出張社員(日本では非居住者に扱い)が業務上の都合により日本に出張する場合には、その出張期間に対応する較差補てん金は日本源泉所得に該当し、かつ出向元に日本親会社により支給されるため、183日ルールは適用されず、日本での課税対象となることに留意すべきである。

実務上、出向時期によっては、日中両国において課税されるという二重課税になるケースが考えられる。

たとえば、日本国籍の出向者が、

(1)2014年1月から6月まで毎月1週間ほど中国子会社に出張し、

(2)同年7月1日に中国子会社の総経理に就任し、1年以上長期滞在することになった。

その場合の日本と中国の課税関係は次のようになる。

(1)出国前に年末調整

出向者は1月から6月までは日本の居住者に該当し、7月1日から長期「1年以上の出国予定」が確定することから、7月2日以降は日本の非居住者になる。

そのため、中国源泉所得も含め、中国への長期滞在に出国する前に年末調整する必要がある。

(2)中国で申告納税

一方、中国では「1年以上居住」の有無によって居住者か非居住者かが判定されるので、同年を通じて「非居住者」として取り扱われる。

すなわち、7月2日以後は日中いずれにおいても居住者に該当しなくなるため、いずれかの居住者に対して認められる租税条約で定められた183免税ルールの適用はなく、出向者は、日本では日本源泉所得に対し、中国では中国源泉所得に対し、それぞれ所得税を申告・納付する必要がある。

7月以降の給与に対し、中国では非居住者として中国で納税するとともに、1月から6月までの日本居住者期間内における中国滞在期間分についても、その年の中国勤務期間が183日を超えることになるため、中国で申告納税する必要があるということになる。

(3)二重課税を回避するためには

以上のように、1月から6月までの給与の一部につき、日中両国において二重課税が発生することになるが、いずれの国においても「非居住者」に該当することになるため、いずれの国においても「外国税額控除」を受けることができない。

よって、二重課税を回避するためには、特に、中国に出向する同一暦年に中国へ主張している場合には、「出向時期と今後の予定」をあらかじめ把握しておくことが肝要である。

源泉徴収義務者又は納税者が、規定の期限までに納税しない場合には、税務署は期限付納付命令を付するほか、税金を滞納した日から1日当たり滞納税額の0.05%の延滞税が加算される。

無申告又は過少申告加算税は

50%以上5倍以下

実務上は、税務調査により、故意に無申告と判明した場合には加算税が課せられるが、自主的な期限後申告の場合には、加算税が課せれるリスクは低いと考えられる。

◎中国における所得税の申告納税管理

(1)申告を要する者

中国では、次のいずれかの条件に該当する者は所轄税務署に申告・納税する義務がある。(中国所法実施条令36)

・年間所得が12万元以上である者

・中国国内の2以上の箇所から給与所得を得ている者

・中国国外から所得を受けている者

・課税所得を受けているが、源泉徴収義務者がいない者

・国が規定するその他の者

(2)申告納税の期限

所得税を源泉徴収されていない給与所得者は、毎月所得税を申告・納付しなければならない。

なお、源泉徴収義務者は毎月徴収税額を、自主申告納税者は毎月の納税額を、いずれも翌月15日までに税務署に納税する。

(「中国所法」9改正案)

なお、年間所得額が12万元以上の納税義務者は、当年度終了後3か月以内に確定申告を行わなければならない。

(中国所法実施条例36)

◎外国人(中国籍で外国で永住権を取得した者を含む)の給与に係る所得税の計算式

※董事兼高級管理職の場合は、そうでない場合と異なり、国内勤務日数による按分計算を行わない。

(イ)居住期間183日以下の場合

納税額=

[(当月国内外賃金-4800元)×税率-控除額]

当月国内支払賃金

×-----------------------

当月国内外支払賃金総額

当月国内勤務日数

×------------------

当月の日数

(ロ)居住期間183日超1年未満の場合

納税額=

[(当月国内外賃金-4800元)×税率-控除額]

当月国内勤務日数

×-----------------

当月の日数

(ハ)居住期間1年以上5年以下の社員及び183日超の董事兼高級管理職の場合

納税額=

[(当月国内外賃金-4800元)×税率-控除額]

[ 当月国外 当月国外 ]

[ 支払賃金 勤務日数 ]

× [1 ------------- × ---------- ]

[ 当月国内外 当月の ]

[ 支払賃金総額 日数分 ]

注:董事兼高級管理職の場合は、実務上中国企業から給与を支給されるケースが多いため、183日免税ルールが適用できない場合が多い。

◎納税義務の有無に関する滞在日数の算定

→入国日と出国日はそれぞれ1日としてカウント

例えば、入国日5月1日〜出国日5月20日

→滞在日数は20日間とカウント

◎月次納税額の計算に用いられる滞在日数の算定

→入国日と出国日はそれぞれ0.5日としてカウント

例えば、入国日5月1日〜5月20日

→滞在日数は19日間とカウント

☆給与所得の課税関係

日本から中国に出張する者が、日中租税条約15条に規定する次の3要件をいずれも満たす場合には、その勤務期間に対応する給与に対して滞在地国である中国では課税されない「183日免税ルール」が適用される。

(a)給与受給者が当該年を通じて合計183日を超えない期間、当該他方の締約国(中国)に滞在すること

(b)給与が当該他方の締約国(中国)の居住者でないもの(日本法人)から支払われていること

(c)給与は当該他方の締約国(中国)に有する恒久的施設によって負担されないこと

1/1

↓

↓ 日本本社勤務 → 日本源泉所得

↓

7/31

↓

↓ 中国子会社出張 → 中国源泉所得

↓ ↑183日免税適用

12/31

注1:上記免税ルールは給与所得のみに適用される。

注2:駐在員事務所の首席代表や一般代表には適用されない。

注3:中国では、中国籍を有することと、住所を有することは、ほとんど同義と解されている。したがって、日本籍を有する個人が中国企業に数年間にわたり出向したとしても、中国での滞在を開始した時点から、中国に住所を有する者(居住者)として取り扱われることはない。すなわち、出向当初における出向者は、中国においては、短期出張者と同様の課税が行われる。

日中租税条約 第15条

1 次条及び第18条から第21条までの規定が適用される場合を除くほか、一方の締約国の居住者がその勤務について取得する給料、賃金その他これらに類する報酬に対しては、勤務が他方の締約国内において行われない限り、当該一方の締約国においてのみ租税を課することができる。勤務が他方の締約国内において行われる場合には、当該勤務から生ずる報酬に対しては、当該他方の締約国において租税を課することができる。

2 1の規定にかかわらず、一方の締約国の居住者が他方の締約国内において行う勤務について取得する報酬に対しては、次の(a)から(c)までに掲げることを条件として、当該一方の締約国においてのみ租税を課することができる。

(a)報酬の受領者が当該年を通じて合計183日を超えない期間当該他方の締約国内に滞在すること。

(b)報酬が当該他方の締約国の居住者でない雇用者又はこれに代わる者から支払われるものであること。

(c)報酬が雇用者の当該他方の締約国内に有する恒久的施設又は固定的施設によつて負担されるものでないこと。

3 1及び2の規定にかかわらず、一方の締約国の企業が国際運輸に運用する船舶又は航空機内において行われる勤務に係る報酬に対しては、当該一方の締約国において租税を課することができる。

中国における「一年以上居住」とは、暦年を通じて、1回の出国期間が連続30日を越えず、かつ累計90日を越えずに、中国に滞在することをいう。

なお、下記のフローチャートで判定する

1回の出国期間が30日超?

↓ ↓NO

↓YES その年の累計出国期間が90日超?

↓ ↓YES ↓NO

1年未満の居住 1年以上の居住

(1)給与(行資)の場合…勤務地!!

例1)日本親会社→中国国内勤務

※中国国内源泉所得

日本から給与を支払われても、中国で勤務していれば、中国で課税

例2)海外子会社→日本勤務

※日本国内源泉所得

(2)役員報酬(董事費)の場合…本店所在地!!

日中租税条約第16条 一方の締約国の居住者が他方の締約国の居住者である法人の役員の資格で取得する役員報酬その他これに類する支払金に対しては、当該他方の締約国において租税を課することができる。

董事長(代表取締役)・董事(取締役)・幹事(監査役)は、給与ではなく、董事費(役員報酬)として取り扱われ、勤務地ではなく、法人の本店所在地によって判定される。

また、董事費は、勤務地、居住者・非居住者の区分と関係なく、董事費の総額に一律20%の税率が適用される。

(中国)企業所得税(5)

2014年6月号 —Vol.44—

【1】ワン・ポイント・アドバイス(会計税務レポート)

● 移転価格についての留意点

湖北省を含め中国各地において、多国籍企業に対する移転価格を、中国政府は

従来から厳しく取り締まっており、近年違反金額が大きくなる傾向にあります。

そこで、念のため、注意事項を取りまとめました。ご一読ください。

1

移転価格とは

移転価格に関する述語と概念:

「移転価格」が税法と経済の角度から言い出した述語である。「移転価格」における「移転」とは企業クループ内で独立貿易原則(Arm,s Length Principle)に基づき、貨物、サービス、無形資産等のような取引の価格を設定することである。「移転」は殆ど企業クループのブランチ機構で起こる。そのブランチ機構は独立企業になり、大体他国と地域に存在している。

-出所:致同会計師事務所 パートナー 周自吉『移転価格理論と実務操作』

移転価格管理に対する中国国家税務局の規定:

(国税发〔2009〕2号)第三条:移転価格管理とは、税務機関は所得税税法の第六章

及び徴管法の第三十六条の関連規定に基づき、企業間の取引(以下は関連取引という)が独立貿易の原則に合っているかどうかを審査評価、調査調整することの総称である。

移転価格調査の全体環境

世界での移転価格管理環境ランキングに、中国が既に第三位になった。

移転価格の管理と評価から見ると、中国はもうアジア太平洋地域乃至全世界では

最もポジティブな税務管区になった。

ゼロに調整することは殆ど不可能。

2012年、租税回避防止の案件に追徴税額が億を超えたのは9件、最高額案件は8.43億まで達した。

2012年、単一案件の平均追徴税額は2620万元。

2011年、租税回避防止の管理により239億元を取り戻した。

2012年、租税回避防止の管理により346億元を取り戻し、2011年より45%増加。

2006から2012年にかけて、移転価格調査の結案金額及び件数は下表に示すように、

2

所得課税の対象調整額は年に増加。

結案の件数が横ばいが、単一案件の平均追徴額は大幅に増加。

2012年租税回避データ統計

統計データから、2012年全国租税回避防止の税収に346億元増加、2011年より約

45%増えたことが分かった。

移転価格の二国間事前確認制度と二国間協議のため、中国に申請した企業は120

社以上あった。2012年、中国は9カ国と29件の案件について、16回の二国間協議が行われた。その結果、二国間事前確認制度を11例達成し、移転価格調整要望を受けたのは9件あった。多国籍企業に64億元の国際二重課税を解消した。

-出所「中国税務報」2013-5-17

移転価格調査のトレント

中国の税務機関は移転価格の管理を強化している。租税回避をフルタイムで防止

する国家税務総局職員は50名まで増え、将来一層増加する見込みである。更に、業界の合同調査、他地域と国家の合同調査も実施されているそうだ。

主要の取引タイプ:持分譲渡取引、無形資産譲渡、資金調達、サービス。

主要の業界:車、贅沢品、製薬、小売、不動産、ホテルチェイン、船荷取扱店、

パソコンのOEM、タイヤ製造。

主要の注目対象‐ハイテク企業;“走出去”企業の租税回避を日に重視。いわゆる

コントロルされた外資企業。(“走出去”: 中華人民共和国が 積極的に支持している海外の投資戦略のことである。)

主要の注目問題:立地節約、マーケット・プレミアム等の新たな概念。

湖北省租税回避防止の成果

近年、湖北省も租税回避防止に一層力を入れている。それなりの成果を遂げたそうだ。

湖北省武漢市国税局よりある日系企業の租税回避案件を結案されたことが分かった。所得課税対象額が1.9億元を増加、入庫税額が815万元を追徴した。この案か今

結案金額

結案件数

3

まで湖北省で最高額の移転価格調整案である。…去年6月に武漢市国税局国際税務の租税回避防止職員たちが武漢市にある独資日系企業に対して、移転価格調査を実施した。関連取引が大量に存在しているほか、増資で年に規模が大きくなっていたが、赤字で続いたと判明。…結果として、所得の課税対象額が1.9億元を増加した。その内の1.2億元が赤字を埋められ、7265万元が所得課税対象の純増加額になった。案件の時点はまだ所得税半減優遇の期間にあったため、実際入庫した税金は815万元、追徴した利息は85万元であった。…2012年、租税回避防止調査、関連取引審査評価とトレース管理を強め、武漢市国税局の案件数と追徴税額が記録的な最高額に至した。所得の対象額は合計6.3億元増加、赤字補填は1.8億元あり、追徴した企業所得税が5401万元、利息が532万元あった。

-出所「中国税務報」2013-1-21

湖北省孝感市の国税局は企業関連取引に二級監督、分類管理制度を設置し、租税

回避案件の選別と調査を実施している。2013年租税回避防止の調査で税金5708万元を追徴、その内の3456万元は企業所得税、2252万元は増値税であった。その他、孝感市国税局は市、県に租税回避防止の調査チームを設置、企業関連取引を監督する。

…企業関連取引の申告データベースを構築した。関連取引金額、タイプ、企業利益等の指標で企業をA、B、C三つに分類、分類管理を実施…2013年、孝感市国税局は関連取引がある5408社に128.33億元の申告を監督した。…企業赤字が合計140.5万元を減少、企業の課税収入が1.33億元増加、租税回避防止で5708万元の税金損失を避けることができた。

-出所「中国税務報」 2014-3-2

移転価格調査のまとめ及びリスク防止

今の中国移転価格調査結案の案件から見ると、多国籍企業が利益を移転する主要

の形式は以下のように、

1,中国での子会社が国外の親会社より原材料を仕入れてから、加工した製品を親会社に販売する。所謂“高進低出”の手段で利益を国外の親会社へ移すこと。

2,国外の親会社に高額の技術権使用費、商標使用費等を支払うこと。

3,国外の親会社が中国での子会社に無形資産を使える権利を与え、子会社から高額の特許権使用費を取ること。

4,国外の親会社が労務派遣、同じ仕事で違う報酬の形で子会社から高額の労務費を取ること。

5,タックスヘイブンで会社を設立、中国での子会社の利益をタックスヘイブンへ移すことによって、税金を回避するか税金を控えること。

6,海外で中国の会社の株を譲渡することで、租税を回避すること等。

毎年、中国での外資企業が事前に移転価格のリスクを知るために、「同期文書準備報告」を使えると思います。以前中国税務機関が「同期文書準備報告」の収集と審査を通じて問題がある企業を探し出し、移転価格の調査対象を選んでいたが、これから収集と審査に止まらず、情報の整合と加工で租税回避防止のデータベースも構築している。それで、審査の途中で移転価格の調査対象を選ぶことができるようになった。アドバイスとして、「同期文書報告」の義務がある企業に中国税務機関の最新要求を注目して、同期文書の準備と提出を重視してください。同期資料の内容は複雑なので、中国税務機関の最新規定に相応しくリスクが低い同期文書を作り出せるために専門的なチームの協力を得たほうが良いと思います。そして、企業の移転価格に関して評価と改善意見も貰えるので、将来のリスクを下げるができると思っております。

京都税務 2014年5月26日

財政部 国家税務総局

小規模薄利企業に対する企業所得税優遇政策の内容に関連する通知

財税〔2014〕34号

小規模薄利企業の発展をより一層促進するために、国務院の批准のうえ、小規模薄利企業に関する企業所得税政策について、以下のように通知する。

一、2014年1月1日から2016年12月31日までにおいて、年間課税所得額が10万元を下回る(10万元含む)小規模薄利企業に関しては、所得額の50%を課税所得額とし、且つ、20%の税率をもって企業所得税を納付する。

二、当通知で定められた小規模薄利企業とは、≪中華人民共和国企業所得税法≫、その実施条例及び関連税収政策規定に合致する小規模薄利企業を指す。

上記通知を遵守し執行してください。

2014年4月8日

http://www.nacglobal.net/

【事例1】

弊社のグループは主に自動車の製造、販売を事業としており、現在、電気自動車を製造している中国子会社からA電気自動車を1台当たり3万円(円建て)で輸入しています。

しかし、昨年から円安の進行、資材相場の高騰及び老賃のベースアップに配慮して、仕入価格を4万円に引き上げて輸入することとなりました。この場合に、移転価格税制の対象とされて移転価格課税が行われる恐れはないでしょうか?

【事例2】

弊社は自動車メーカーでありますが、今年のはじめにインドに販売子会社を設立するとともに、100億円の融資をしました。融資期間は10年で金利年2%で貸すことにしております。この場合に、受取利子が移転価格課税の対象とされて移転価格課税が行われる恐れはないでしょうか?

【回答】

両事業法人とも国外関連会社でありますので、移転価格課税だけでなく、寄附金課税もあり得ますので注意が必要です。

寄附金課税されますと移転価格課税と異なり相互協議が行われず、納税の猶予制度を適用することもできません。

平成24年5月の新聞報道によりますと、パナソニックが税務調査を受けて、子会社支援のための価格引き下げを、移転価格課税ではなく寄附金課税で否認されております。

実質的な贈与か対価のない無償取引部分が含まれていれば寄附金課税、それ以外であれば移転価格課税ということになります。

☆寄附金課税が行われる類型として次のようなものがあげられます。

1.国外関連者への無償の資産の販売等

(資産の販売、役務提供、無償貸付)

国外関連者へ資産の販売等をしながら、その対価を受け取らなかったり、過少な対価を受け取っている場合などです。

内国法人

↓ 資産、貸付、役務

↑ ※対価ナシ又は過少な対価!!

国外関連者

2.国外関連者へ架空経費の計上

国外関連者へ実態のない市場調査費や外注費等の事業費用を支払うような場合です。

内国法人

↓ 対価

↑ ※役務ナシ又は過少な役務!!

国外関連者

3.国外関連者への過大な対価の支払い

国外関連者から資産を購入、借入、役務の提供を受け、その対価が過大な場合です。

内国法人

↑ 資産、貸付、役務

↓ ※過大な対価!!

国外関連者

4.国外関連者が負担すべき費用

損失の負担

本来であれば、出向元である国外関連者が負担すべき出向社員の給与を負担したり、国外関連者が支払うべき損害賠償金を負担したりするような場合です。

被害者

-----------------------------------------

↓ 損害賠償請求 ↑

国外関連者:加害者

↑

-----------------------------------------

内国法人 ※損害賠償金

☆なお、子会社等を再建する場合の無利息貸付等(基本通達9-4-2)の相当な理由があるときは、措特法66-4-3の国外関連者への寄附金の損金不算入の規定の適用はありません。(事務運営指針2/19(注))

以上のように、法人税法第37条第7項、8項の寄附金の損金不算入の規定が、そのまま措特法第66条の4第3項の国外関連者に対する寄附金の損金不算入の規定に適用されていることがわかります。

「移転価格事務運営要領(事務運営指針)」では、役務提供を受けて、支払う対価が相当であるか否かについては次のように検討するとしています。

まず、国外関連者から経営・財務・業務・事務管理等の役務の提供を受け、それ相当の対価を支払ったというのであれば、それを証明する役務の内容等が記載された書類等の提示又は提出を求め、当該書類等の検査を行うこととされています。

(事務運営指針2-9(5))

その結果、具体的な計算根拠等の確認ができない場合には、寄附金の検討がなされるとしています。

逆に、役務提供契約が締結されているのに、相当の理由なく収受しない場合には寄附金課税をし、役務提供契約を締結していない場合には、移転価格課税が検討されるとしています。

要するに、互いに合意した取引価格がありながら、それと異なる価格で取引されれば寄附金課税が行われるのは当然であり、親会社がそのような契約の締結のないところで、全体の納税額にも配慮して取引価格を操作したのですから、独立企業間価格(時価)と移転価格との差額に移転価格課税が行われます。

例えば、独立企業間価格が100、移転価格が120、実際の取引価格が150とすれば、次のようになります。

↑

実際の取引価格 150

↑

※寄附金課税 30

↓

移転価格 120

↑

※移転価格 20

↓

独立企業間価格(時価) 100

さらに内国法人が価格調整金を支出して、既に行われた国外関連者との取引に係る対価の額を後で変更した場合には、その取引価格の修正に「経済的合理性」があるかが問題となります。

もし経済的合理性がなければ寄附金課税が適用されることになります。

具体的には、支払又は費用に計上した理由、事前取り決めの内容、算定の方法、計算根拠、その支払等の決定日、支払をした日等を総合的に勘案して検討されることになります。(事務運営指針2-20)

経済的合理性はある?

【(1)の回答】

↑

├移転価格=独立企業間価格4万円

|

| 経済的合理性アリ

|

├移転価格=独立企業間価格3万円

|

0円

御社は現在中国子会社からA電気自動車を1台当たり3万円(円建て)で輸入していますが、その国外関連者たる中国子会社との移転価格(比較対象価格)と独立企業間価格は一致しており、移転価格税制の対象となっていないものと仮定して、この度、円安の進行、資材相場の高騰、労賃のベースアップの三要素を考慮して、新たに4万円で取引を行い、一方移転価格税制の独立価格比準法の一つの原価基準法でもって再計算したところ、4万円が独立企業間価格として適正ということであれば、依然として独立企業間価格と移転価格は同額であって、移転価格税制の適用はないといえるでしょう。

↑

├移転価格4万円 →※価格操作

|

| 経済的合理性アリ→※移転価格

|

├独立企業間価格(原価基準法)3万8千円

|

0円

一方、原価基準法で再計算した独立企業間価格が3万8千円であったとしますと、移転価格4万円との差額2千円が操作されたものとみなされて移転価格課税される可能性が出てきます。

↑

├4万5千円(移転価格)

|

| 経済的合理性ナシ

| ↑ 実質贈与→寄附金課税!!

|

├4万円

|

| 経済的合理性アリ

| ↑ 価格操作→移転価格課税!!

|

├3万8千円:独立企業間価格(原価基準法)

|

| ↑ 引き上げ

|

├3万円:独立企業間価格

さらに、もし、移転価格が4万5千円であったとします。独立企業間価格3万8千円と4万円との差額は経済的合理性ありとされても、4万円と4万5千円との差額5千円に経済的合理性がないとなれば、その5千円は実質贈与として寄附金課税となる可能性が出てきます。

【(2)の回答】

インドで銀行から同条件で融資を受ける場合に、固定金利2%が平均的な独立企業間価格であれば、移転価格と独立企業間価格が一致しますので、移転価格課税が行われることはありません。

↑

|

├2% 移転価格=独立企業間価格

| (独立価格比準法)

|

├0%

しかし、実際にインドの銀行で1年間の融資期間で借り入れを受けますと、固定金利で9%〜10%です。

であれば差額7%〜8%に経済的合理性が見出されれば移転価格課税が行われ、経済的合理性が見出されなければ寄附金課税が行われることになります。

↑

├9%〜10% 独立企業間価格

|

| ↑価格操作

| 経済的合理性アリ→移転価格課税!!

| 経済的合理性ナシ→寄附金課税!!

├2% 移転価格

|

├0%

さらに、内国親法人が上記融資を固定金利1%で実施するとします。

100億円は国内の銀行から固定金利2%で借り入れて、そのうちの1%を内国親法人が負担して固定金利1%でインド子会社に融資したとするならば、その差額が経済的合理性のない実質的贈与として寄附金課税が行われる可能性があるでしょう。

↑

├9%〜10% 独立企業間価格

|

| ↑価格操作

| 経済的合理性アリ→移転価格課税!!

|

├2% 移転価格

|

| ↑実質的贈与

| 経済的合理性ナシ→寄附金課税!!

|

├1% 移転価格

|

├0%

【参考図書:ZEIKEN2014年5月号】

中国 個人所得税

非課税所得(中国所法4)

(その2)

外国籍個人が、現物支給方式又は実費精算方式により取得する次の各種手当も非課税となる。

(1)住宅手当

(2)食事手当、クリーニング手当

(3)国内外の出張手当

(4)帰省旅費

(5)医療費

(6)語学研修費及び子女教育費

(7)中国赴任・帰任時の引越費用

注:上記手当等は。合理的、かつ有効な証憑がある場合のみ非課税とされ、証憑がない場合には、課税対象となる。

企業所得税法実施条例40-44.53

◎法定福利費 給与支給総額の14%

◎組合費 給食支給総額の2%

◎研修費 給食支給総額の2.5%

(超過部分は翌期以降繰越可)

◎交際費

発生総額の60%かつ総売上高の0.5%

◎広告宣伝費 総売上高の15%

(超過部分は翌期以降繰越可)

◎寄附金

公益性のあるもの:税引前利益の12%

(日本)税法(6)

昨日今日にぶつかった事案です。

私は完全支配関係でも時価で譲渡できると甘く考えていました。

完全支配関係のグループ税制は、職員から言われて初めて気づきました。

建設業本体は磐石、子会社から奥さまに毎月役員給与100万円、スナックを経営する彼女には、自分の経営するマンションに住まわせ、毎月海外に二人で旅行している。

かつて社長は私に曰くーー

「彼女は常に5人は持っておかないといけない」

昨日社長に私

「彼女5人は持てましたが、地獄でした。社長の足元にも及びません」(/_;)/~~

S氏は68歳。建設業と不動産管理会社を経営し、多額の株式投資も行っている。

自身の事業承継対策で、個人と法人とで所有している不動産を整理したいと考えている。

(1)B社は不動産管理会社で完全支配100%の親会社A社に、B社所有の駐車場土地を譲渡したい。

路線価31,000円÷0.8×304.85=11,812,937

→12,000,000円

帳簿価格25,000,000円

差額13,000,000円は損金可能か。

答:

完全支配関係にある間は親子共に損益を認識しない。

(2)B社の不動産管理の物件であるマンションの土地・建物は、今現在S社長個人の所有であり、会社が賃料を収受し、社長には地代家賃を払っているが、この土地建物を個人から法人に譲渡したいと考えている。

路線価30,000円÷0.8×401.84=15,069,000円

取得費

土地:平成3年6月48,620,000円

高買いしている。

建物:平成25年12月31日帳簿価格6,800万円

この場合の売却価格をこの取得費相当額で譲渡したいと考えている。

この場合は、土地の時価15,069,000円対し、もともと高買いした48,620,000円で譲渡すると、逆に時価より不相当に高く買うことにならないか。

答:

もともと高額買い入れであった資産を、今回その高額な価格で譲渡した場合、その時価との差額は役員に対する賞与となる。

【9/5税理士会社相談室】

今日は57歳の誕生日♪

昨年56歳に誕生日のその日の朝、研修中の福岡国際会議場にて、最大の関与先に断りの電話をかけました。

今日付けで上海の新しい広告を掲載した雑誌が発行。

56歳は試練の一年でしたが、57歳さらに試練は続くようです。

今福岡銀行に明日からの上海行きの両替をしています。

昼は奥さんと一緒にオームタガーデンホテルで食事です(*^^*)

Q2外国人社員に対する「ホームリーブ費用」の取扱い

当社では、海外で採用し日本に赴任して勤務している役員、従業員に年に1度休暇を取ってもらい本国に帰国してもらう制度を設けています。

日本から本国への旅費(航空運賃)は家族で帰国する場合には、本人と家族分全てを当社で負担しています。

この旅費(航空運賃など、いわゆる「ホームリーブ費用」)の取扱いについて教えて下さい。

また、すでに日本に在留している外国人を採用した場合には取扱いが変わりますか。

A2前者は非課税、後者は給与

前者の場合の「ホームリーブ費用」は家族分も含めて非課税になりますので、御社では源泉徴収の必要はありません。

ただし、以下の要件を満たすことが条件になります。

(1)国内において長期間引き続き勤務する外国人に対するものであること

(2)就業規則等に、相当期間(おおむね1年以上の期間)を経過するごとに休暇のための帰国を認めていること

(3)経済的かつ合理的と認められる通常の旅費費用であること

従いまして、途中で観光に行ったり、「ビジネスクラス・ファーストクラス」を利用した場合には、通常の旅費費用との差額が給与(役員の場合には「役員賞与」)となり、源泉徴収が必要になります。

ただし、後者の、既に日本に在留している外国人を採用した場合の、本国への帰国旅費を会社が負担した場合には、「給与」となり源泉徴収が必要になります。

なお、役員の場合には、「役員賞与」となり、法人税では損金不算入となります。

【源泉所得税個別通達直法6-1】

国内において勤務する外国人に対し休暇帰国のため旅費として支給する金品に対する所得税の取扱いについて

直法6-1(例規)

昭和50年1月16日

国税局長 殿

沖縄国税事務所長 殿

国税庁長官

国内において勤務する外国人に対し休暇帰国のため旅費として支給する金品に対する所得税の取扱いについて

標題のことについて、下記のとおり定めたから、これによられたい。

なお、この取扱いは、今後処理するものについて適用するものとする。

(趣旨)

本国を離れ、気候、風土、社会慣習等の異なる国において勤務する者について、使用者が、その者に対し休暇帰国を認め、その帰国のための旅行の費用を負担することとしている場合があるが、その休暇帰国はその者の労働環境の特殊性に対する配慮に基づくものであることに顧み、使用者がその旅行の費用に充てるものとして支給する金品については、強いて課税しないこととするのが相当と認められるからである。

記

使用者が、国内において長期間引続き勤務する外国人に対し、就業規則等に定めるところにより相当の勤務期間(おおむね1年以上の期間)を経過するごとに休暇のための帰国を認め、その帰国のための旅行に必要な支出(その者と生計を一にする配偶者その他の親族に係る支出を含む。)に充てるものとして支給する金品については、その支給する金品のうち、国内とその旅行の目的とする国(原則として、その者又はその者の配偶者の国籍又は市民権の属する国をいう。)との往復に要する運賃(航空機等の乗継地においてやむを得ない事情で宿泊した場合の宿泊料を含む。)でその旅行に係る運賃、時間、距離等の事情に照らし最も経済的かつ合理的と認められる通常の旅行の経路及び方法によるものに相当する部分に限り、課税しなくて差支えない。

【参考図書:税のしるべ2014年6月23日】

Q1

当社ではコンサルタントをX国とY国から招聘する予定でいます。両名とも日本での滞在日数は4カ月ほどを予定しています。

当社が両コンサルタントに支払う報酬の税務上の取扱いはどのようになりますか。

また、日本での滞在期間が延びることもあるかしれませんが、その場合にはどのようになりますか。

A1

X国のコンサルタント及びY国のコンサルタントは、日本に4カ月滞在予定で来日しますので、入国1年を超える日までは日本の「非居住者」に該当し、日本の「国内源泉所得」のみ日本の所得税が課税されます。

御社が両コンサルタントに支払う報酬は、所得税法第161条第8号イに規定する

「給与その他人的役務の提供に対する報酬のうち、国内において提供に基因するもの」

に該当し、日本の「国内源泉所得」になります。

この「給与その他人的役務の提供に対する報酬 (所得税法161(8))」は、日本に恒久的施設を有していない場合には、「源泉分離課税」になりますので、御社は報酬の支払い時に20%(H25.1.1〜49.12.31「復興特別所得税」を加算し20.42%)を源泉徴収し、翌月10日までに国に納付することになります。

ただし、日本と「租税条約」が締結されていますと取扱いが異なります。米国や香港など2000年改定後のOECDモデルの租税条約では、

「事業には、自由職業その他独立の性格を有する活動を含む」

と規定されており、「事業所得条項」が適用されます。

「事業所得条項」に、

「恒久的施設が無ければ課税されない」

とありますと、御社がコンサルタントに支払う報酬は、

『日本では免税』

となり、御社では源泉徴収の必要はありません。

実務的な手続きとして、御社は、

「租税条約の届出書」

を支払日までに所轄税務署に提出する必要があります。

ただし、日本と中国の租税条約のように、

「183日ルール」

を設けている国もあります。

(2000年改定前の旧OECDモデルの租税条約)

この場合には日本での滞在期間が183日以内であれば免税になりますが、日本での滞在期間が延期され183日を超えることが明らかになった時点で、“当初にさかのぼり課税”されますので、御社ではその時点で支払った報酬全額に対し源泉徴収を行い国に納付することになります。

“その年の12月31日まで居住”が要件

Q1海外出国時

従業員Aは、9月30日に当社の海外子会社に3年間の予定で出国。当社では海外出国時に年末調整を行いますが、毎年受けている住宅控除はどうなりますか。

A1受けられません。

「住宅借入金等特別控除」(以下「住宅控除」)は措置法41条に規定されていますが、

「居住者が、その年の12月31日まで引き続きその居住の用に供している年に限る」

とされています。

御社の従業員Aは9月30日に出国し、本年12月31日までに引き続きご自宅に居住することは出来ませんので、海外出国時に行う年末調整では住宅控除の適用を受けることは出来ません。

Q2帰国後

従業員Aは3年の予定で海外出向しますが、日本に帰国後、再び自宅に居住した場合には住宅控除の適用を受けることが出来ますか。

またその場合には出国時に何か手続きが必要になりますか。

A2受けられます。

措置法41条11項では、転任の命令に伴う転居その他これに準ずるやむを得ない事由に基因して居住の用に供しなくなったことにより、住宅控除を受けられなくなった後、これらの家屋を再びその者の居住の用に供した場合には、残期間について住宅控除の適用を受けることができる旨、規定しています。

上記規定は、御社の従業員Aのような海外勤務にも適用されます。

なお、この適用を受ける際には、

「転任の命令等により居住しないこととなる旨の届出書」

を従業員Aの所轄税務署に提出する必要があります。

この届出書には、

「年末調整のための住宅借入金等特別控除証明書」

及び

「給与所得者の住宅借入金等特別控除証明書」

の交付を税務署長から受けている時には、その未使用分も添付して提出します。

Q3単身赴任

従業員Bは、3年間の予定で出向するため日本を出国しますが、子供の学校の関係で単身赴任する予定です。

その場合の住宅控除の適用はどうなりますか。

A3受けられません。

国内の単身赴任ではご家族の方が引き続きご自宅に住んでいる場合には、住宅控除の適用を受けることが出来ます。

しかし、住宅控除を受けられるのは「居住者」となっていますので、海外に単身赴任等をし、その年の12月31日において非居住者である場合には、その非居住者である年分については住宅控除の適用を受けることが出来ません。

※と言うよりもこれは、国際化に対応していない国税庁の怠慢としか言いようがありません!

Q1

間は前月の11日から当月の10日で、支給日は当月の25日です。

従業員Aは、4月11日に当社の海外子会社に3年間の予定で出向するため日本を出国しました。

4月25日は、日本の親会社から本人に送金する予定ですが、源泉徴収はどのように行えばよろしいでしょうか?

3/11

↓ 給与計算期間

4/10 給与締め日

<国内源泉所得>

4/11 <出国> ↓ 居住者

--------------------------------------------

4/12 ↓ 非居住者

4/25 (給与支給日)

御社が4月25日に支払う給与の計算期間は3月11日から4月10日ですので、「国内源泉所得」に該当します。

しかし、給与の支払日4月25日は、従業員Aは

「非居住者」

になりますので、4月25日に支払う給与は

「非居住者に対する給与の支払」

に該当します。

法人が「非居住者に対する給与」を支払う場合には20%の源泉徴収を行う必要があります。

したがいまして、御社が4月25日に従業員Aに給与を支払う際には、

20%(復興特別所得税を含めて20.42%)

を源泉徴収し、翌月10日までに所轄税務署に納税する必要があります。

なお、源泉徴収した金額は、

「非居住者・外国法人の所得についての所得税徴収高計算書(納付書)」

を使用して納付します。

また、従業員Aが日本の親会社から受けた上記給与は現地の税金が課税されますが、日本で納めた所得税は「外国税額控除」により現地の税金から原則控除されますので、現地の専門家などにご相談ください。

なお、この4月25日に従業員Aに支払う給与は、出国の際に行われる「年末調整」の対象にはなりませんので、ご注意ください。

Q2

当社の給与の計算期間と支給日は上記と同じです。

従業員Bは、4月1日に当社の海外支店に3年間の予定で転勤するため出国しました。

この場合の源泉徴収はどのように行えばよろしいでしょうか?

3/11

↓給与計算期間

↓ 4/1 <出国> ↓ 居住者

↓ --------------------------------------------

↓ 4/2 ↓ 非居住者

↓

4/10 給与締め日

<国内・国外源泉所得が混在>

4/25 (給与支給日)

御社の従業員Bは、3年間の予定で転勤しましたので、出国の日の翌日、4月2日から日本の「非居住者」になります。

所得税基本通達212ー3

(給与等の計算期間の途中で非居住者となった者の給与)

「給与等の計算期間の途中において居住者から非居住者となった者に支払うその非居住者となった日以降に支給期の到来する当該給与計算期間の給与等のうち、当該計算期間が1月以下であるものについては、その給与等の全額がその者の国内において行った勤務に対応するものである場合を除き、その総額を国内源泉所得に該当しないものとして差し支えない」

御社が4年25日に従業員Bに支払う給与は、「国内源泉所得」と「国外源泉所得」が混在し、かつ、計算期間が1カ月ですので、上記通達に該当し、その全額が

「国外源泉所得」

となるため日本の所得税は課税されません。

また、この給与は、出国の際に行われる「年末調整」の対象には当然なりません。

【税のしるべ5/26】

問:

当社は、中国に親会社のある日本の子会社で、この度、中国の親会社から中国人(中国国籍)の役員が経営指導のため役員として日本の子会社に2年間の契約で派遣されます。

この中国人の役員は、同社契約のアパートメントホテルに滞在し、同社(日本の内国法人)から役員報酬を支払いますが、中国でも役員給与が支給されます。

この中国人役員の日本での課税関係はどうなるのでしょうか?

なお、中国人役員は今まで日本に居住したことはありません。

答:

その中国人役員は、来日した日の「翌日」から日本の「居住者」になり、御社が中国人役員に支給する役員給与について「国内源泉所得」として所得税が課税されます。しかし、中国で支払われる役員給与は、“日本に送金されない限り”「国外源泉所得」として日本の所得税は課税されません。

解説:

◎永住者、非永住者、非居住者の区分

個人

|ー居住者

| |ー永住者

| | 国内に住所を有する個人

| | または現在まで引き続いて

| | 一年以上居所を有する個人のうち、

| | 非永住者以外のもの

| |

| |ー非永住者

| 日本国籍を有しておらず、

| かつ、過去10年間のうち

| 5年以下の期間、

| 国内に住所または居所を有する

| 個人

|

|ー非居住者ーー居住者以外の個人

※次のいずれか

◇日本国内に住所も居所も

有していない個人

◇日本国内に住所を有せず、

現在まで引き続き1年以上

日本国内に居所を有しない個人

◎所得税の課税範囲

居住者 国内源泉所得 国外源泉所得

ー非永住者以外 ○ ○

ー非永住者 ○ △

居住者 ○ ×

△…国内払と国内に送金された部分のみ課税

◎海外勤務者・在留外国人の税務

中国人役員が滞在する「アパートメントホテル」は上記「居所」に該当します。

所得税法施行令では、「日本国内において、継続して1年以上居住することを通常必要とする職業を有している場合には、入国した時から国内に住所があると推定される」と規定していますので、2年間の契約で来日するこの中国人役員は、来日した日の翌日から日本の「居住者」になります。

また、中国人役員は中国国籍であり、今まで日本に居住したことは無いとのことですので、上記「非永住者」に該当します。

「非永住者」は、「国内源泉所得」および「国外源泉所得」のうち国内で支払われたもの、および国内に送金されたものに所得税が課税されます。

よって、御社が中国人役員に対して日本で支給する役員給与は「国内源泉所得」として所得税が課税されますが、中国で支払われる役員給与は「国外源泉所得」として日本の所得税は課税されません。

※結論

…非永住者の国外源泉所得は、「国内払と国内送金分のみ」に課税

【参考文献:税のしるべH26.4.7号】

スタディケース(0)

中国以外(0)

中国における労働事情

1949 年の中国建国以降、中国政府は、社会主義計画経済を選択し、資本や労働力と いった代表的な資源・生産要素に対して、厳格な統制を行った。その結果、1950 年代 半ばには、それまで存在していた私有資本の国有化が終了し、すべての経済活動は政 府によってコントロールされるようになった。

企業が必要とする労働力も政府によって調達されるようになり、すべての都市部の 労働者は「固定工」(終身雇用)とされ、賃金は政府によって統一的に決定された。こ れにより、労働者は職業選択の自由を失い、企業は労働者の募集・採用・解雇の権利 を失った。

この固定工制という労働政策は、終身雇用で失業する心配がないため、「鉄飯碗」(落 としても絶対割れない鉄の茶碗、日本語でいう親方日の丸)と呼ばれ、労働者の勤労 意欲が喚起できなくなり、労働生産性が大きく低下するなどの弊害があった。

加えて、当時の中国政府は、重工業を優先する経済発展戦略をとっていたが、重工 業企業は労働力を吸収する能力が弱かったため、都市部では就職難の状況が続き、1978 年には、就職先を待つ「待業者 1」 が 530 万人に達した。さらに、「上山下郷運動 2」 に より都市部から農村部に行かされていた数百万の青年が、一斉に都市部に戻ってき たため 3、 就職難はさらに深刻な問題となった。

この様な状況に対し、中国政府は、既存の労働政策では就職難を解決することは困 難であると判断し、柔軟な雇用方法を模索することとなった。

1 実際は失業者であるが、当時は失業を認めないので「待業者」といわれた。

2 都市部の就職難を解決するため、教育を受けた都市部の青年を農村に行かせる運動 3 1975 年 1979 年には、毎年 100 万人を超える青年が都市部に戻ってきた。

また、中国政府は、都市部における就職難を解決するため、これまでの労働政策を 転換、国有企業においても労働契約制を推し進めることとし、1986 年には、企業と労 働者が双方の合意により自由に労働契約を締結することができることとした。しかし、 国有企業における労働契約制は既存の労働者には適用されなかったため、同一の企業 に労働契約制と固定工制の2つの制度が併存することとなった。

その後、経済構造改革が進展する中で、中国政府は国有企業が抱えている余剰雇用 を解消せざるを得なくなり、一部の固定工をリストラするとともに固定工に対しても 労働契約制を導入することとした。

そして、1994 年に「労働法 5」 が制定され、労働関係を確立する場合には、労働契 約を締結しなければならない旨法律上規定された。これにより、労働契約制の導入が 急速に進められ、すべての労働者が労働契約制により雇用されることとなった 6。

しかし、国有企業における余剰雇用や生産性の低下といった問題は依然として解決 されていなかったため、中国政府は、国有企業の労働者の大規模なリストラを行い、 これら労働者の再就職を促すという方針を打ち出した。詳細は後述するが、これによ り離職した労働者は「下崗(しあがん)」労働者と呼ばれ、1997 年には 995 万人に達 するなど大きな社会問題となった。

中国では、建国以降、戦後の復興と重工業の推進が進められた結果、都市と農村間 の所得格差が生じるようになり、1950 年代には農村部から都市部への大規模な人口移 動が生じた。しかし、都市部の人口の急増は、食料難を引き起こし、住宅、交通、就 業といった社会的インフラ面が追いつかないという問題を深刻化させた。

このため中国政府は、1958 年、「戸籍登記条例」を公布、農村部から都市部への戸 籍の移動を厳しく制限した。さらに、都市部だけの社会保障制度や基本生活用品の配 給制度を構築、都市と農村を分離させる「二元社会」が形成された。これにより、農 村戸籍を持つ農民は、自由に農村部から都市部へ移動し、就業することが出来なくな った。また、都市戸籍を持っていても、都市間の移動が制限され、特に小都市から中・ 大都市への移動は極めて困難であった。

しかし、1980 年代になると、経済の発展とともに労働力の移動が求められるように なり、徐々に戸籍制度の改革が進められた。1984 年、農村戸籍であっても一定の条件 を満たす場合には集鎮 7 の戸籍取得が認められるようになり、1997 年には、一定の条 件を満たす場合には小都市の戸籍取得が認められるようになった。

現在では、農村戸籍と都市戸籍の区分を撤廃した省もあり、地方によっては戸籍制 度改革が進んでいる。しかし、大都市では、一定額以上の住宅の購入が都市戸籍を取 得するための要件とされるなど、依然として都市戸籍を取得することは難しい状況に ある。

4 小平が進めた「改革開放政策」は、農村部での人民公社解体と「生産責任制」の導入、都市部での 経済開発区設置、外資資本の積極的導入と企業の経営自主権の拡大などの経済体制の改革を中心に行わ れた。

5 日本の労働基準法に相当する法律

6 1997 年末に労働契約制を実施した企業の労働者数は1億 728 万人に達し、労働者総数の 97.5%に達し た。この頃には、労働契約制と固定工制という2つの制度が併存する問題は解決されたといえる。

戸籍制度により、農民の農村部から都市部への移動が制限される中、1978 年に農村 で「生産責任制」が実施されると、農業の生産性が向上し、農村部における余剰労働 力の問題が顕在化した 8。 この時期、集鎮地域で大きく発展した郷鎮企業 9 が農村の余 剰労働力の受皿となっていたため、1984 年、中国政府は、一定の条件を満たす場合に は農民が集鎮の戸籍を取得することを認め、これら地域への就業を正式に認めるよう になった。

その後、中国政府は、1986 年、国有企業が農村から労働者を募集することを初めて 許可するとともに、1988 年には、農民の地域間・省間の移動を認め、さらに中・大都市の労働行政機関に対して、農村労働力を吸収するよう呼びかけた。

これにより、都市戸籍がないまま農村部から都市部に移動し、出稼ぎ労働者となる 者が急増するようになった。現在、農村部から都市部への出稼ぎ労働者は 1.2 億人と いわれ、中国経済の発展の一翼を担っている。しかし、その労働条件は過酷であり、 都市戸籍がないことから様々な問題が生じている。このため、出稼ぎ労働者の問題は、 中国政府の重点課題の一つと位置付けられている。

なお、中国における「出稼ぎ労働者」は、日本における出稼ぎ労働者のイメージと 異なり、農閑期に都市部で働くというよりも、一年中都市部で働いている者の割合が 多い。

7 「集鎮」は都市ではなく、小さな町を指す。農村に一番近接する非農業地域であり、郷鎮企業が集中 する地域でもある。

8 それまでの人民公社の体制は、共同で農作業を行い、収入もほぼ横並びの状況であったため、生産者 の労働意欲が減退し、生産量、生産力が落ちる要因となっていた。このような状況に対し、農家を単位 とした生産責任制が導入されると、農民の生産意欲は高まり、農業の生産性は著しく上昇し、余剰労働 力が生じるようになった。

9 県級市の末端自治区である郷と鎮にある中小企業

1 労働事情の概況

中国の総人口約 13 億人のうち、就業者数は、年々増加傾向にあり、2006 年で7億 6,400 万人となっている(図表1)。近年の就業者数の推移をみてみると、都市部では 年々大幅に増加しているのに対し、農村部ではほぼ横ばい傾向にある。2007 年の都市 部の新規就業者増加数は、対前年比 34%増の 1,204 万人と過去最高を記録しており、 今後も短期的には就業者数の増加傾向は続くものと推測される。

しかし、中国の人口動態は、一人っ子政策 10 による出生率の低下と医療や栄養状態 の改善により、「高出生・高死亡」から「低出生・低死亡」に変化しており、少子高齢 化が進んでいる。生産年齢人口(15 64 歳)の総人口に占める比率は 2011 年から低 下に転じ、絶対数も 2022 年から減少、総人口は 2030 年前後に 14.39 億人とピークを 迎え、その後は減少すると見込まれている。

このため、中国最大のシンクタンク中国社会科学院の人口・労働経済研究所長は、 これまで中国の経済成長を支えてきた高い生産年齢人口比率による豊富な労働力と高 い貯蓄率という「人口ボーナス」が得られなくなるとし、無限といわれる農村の余剰 労働力も半数は 40 歳以上であり、都市の労働力に適した青壮年層は既に不足し始めて いると指摘している。

この対策として、?教育・訓練による人的資本の蓄積や改善により労働力の減少 を代替すること、?労働力の移転を妨げている戸籍制度の廃止による労働力の再配 置による効率化を図ること、?計画出産を緩和・廃止することが必要であると提言 している。

10 中国では、1970 年代に、世界一の人口を踏まえ、将来にわたって安定した経済社会とするために、国 をあげて人口増加を抑制する必要性が出てきた。そうした中、1979 年から、「晩婚」、「晩産」、「少生」 (少なく産む)、「稀」(出産間隔を空ける)、「優生」(子どもの質を高める)を主な柱とした「計画出産」 を行う政策(いわゆる「一人っ子政策」)が実施された。子どもは一人が原則であり、第2子以上につ いては、地方政府の許可制となっていたが、現在では第2子の出産は都市部を含めた各地域の実情によ り認められるようになった。この一人っ子政策は、過剰な労働力問題を解決するといった側面もあった。

次に失業情勢をみると、2006 年の登録失業者数は 847 万人となっており、近年増加 傾向にある(図表2)。一方、登録失業率は、1985 年の 1.8%が 2003 年には 4.3%に まで上昇したが、近年は低下傾向にあり、2007 年は前年を 0.1 ポイント下回り、4.0% となっている。

労働社会保障部 11( 日本の厚生労働省に当たる組織)は、登録失業率が比較的低い 水準で推移していることについて 12、 中国経済が好調に発展していることに加えて、 政府の雇用対策が功を奏しているためであると説明している。また、今後の登録失業 率の見通しについては、しばらく現在の低い水準を維持しながら推移するのではない かとの見解を示している。中国政府は、2008 年の登録失業率の年間数値目標を 4.5% 以内としているが、現在の状況をかんがみると、かなり控えめな目標といえる。

なお、登録失業者とは、「都市戸籍を有し、男性 16 50 歳、女性 16 45 歳の年齢で 労働する意思と能力がありながら就業できずに、職業紹介所に求職登録をしている者」 とされており、農村部からの出稼ぎ労働者の失業はカウント外になっている。このた め、実際の失業率は、登録失業率より高くなると考えられていることに注意を要する。 近年、中国政府は、すべての失業を含む国際的に通用する失業率の統計調査を開始し たとのことであるが、現時点でその結果は公表されていない。

11 2008 年3月 31 日、中国政府の機構改革が行われ、労働社会保障部と人事部が廃止され、新たに「人力資源・社会 保障部」が設立された。(人民網ホームページ<http://www.people.ne.jp/a/48933000bf0c41febcc441a2c637af84>) 12 OECD(経済協力開発機構)が試算する 2005 年の各国のILO基準の失業率をみると、日本 4.4%、 米国 5.1%、イギリス 4.7%。ドイツ 9.5%、フランス 9.5%となっており、中国の登録失業率より高く なっている。

中国の就業構造は、経済の発展に伴い大きく変化した。 就業者の産業別構成は、第一次産業から第二次産業と第三次産業に大きくシフトし た(図表3)。第一次産業に従事する就業者の割合が 1980 年の 68.7%から 2006 年の 42.6%に低下したのに対し、第二次産業は 18.2%から 25.2%、第三次産業は 13.1% から 32.2%へとそれぞれ大きく上昇した。

しかし、それでも第一次産業に従事する労働者は依然として約3億3千万人も存在 し、農村における余剰労働力は、1.5 億人とも2億人ともいわれている。

就業先の企業形態別構成も大きく変化している。都市部では、これまで中国経済の 根幹を形成していた国有企業で働く者は大きく減少し、これに代わって私営企業、外 資系企業、個人経営などで働く者が増加している(図表4)。国有企業の労働者が減少 している理由は、人員の合理化や企業再編によるところが大きい。

一方、農村部では、郷鎮企業で働く者が増加しており、郷鎮企業が農村の雇用創出 に大きく貢献していることが分かる。

ア 最低賃金制度と改定状況

現行の最低賃金制度は、2004 年に制定された「最低賃金規定」に基づき実施されて おり、31 の直轄市・省・自治区に加えて一部地区級市も含めた 34 の地域単位で決定 されるが、各地域によって更に細かな分類がなされている。

同規定は、2年ごとに少なくとも1回は最低賃金を調整しなければならないと規定 しているが、経済発展が進み物価や平均賃金が上昇しているにもかかわらず、最低賃 金の調整・見直しがなされない状況が続いた。

このため、労働社会保障部は、各地域に最低賃金の見直しを指示、その結果、2006 年には 29 の地域で最低賃金が改定され、全国平均で約 20%も引き上げられた。

続く 2007 年にも最低賃金は、多くの地域で改定された。中国国内で最も高いとされ る上海市の最低賃金(月額)をみてみると、2006 年の 750 元(1万 1,250 円 13) が 2007 年9月には 840 元(1万 2,600 円)と 12%引き上げられた(図表5)。

さらに、わずか7か月後の 2008 年4月には 14%引き上げられ 960 元(1万 4,400 円)となった。この引上げ率は、上海市が 1993 年に最低賃金制を導入して以来、過去 最大だという。2008 年も高い物価の上昇が予測されており 14、 各地域の最低賃金も大 きく引き上げられると考えられる。

図表5

北京市と上海市の最低賃金(月額)

北 京

上 海

2006 年 7 月

2007 年 7 月

2006 年 9 月

2007 年 9 月

2008 年 4 月

最低 賃金

640 元 (9,600 円)

730 元 (1 万 950 円)

750 元 (1 万 1,250 円)

(1 万 2,600 円)

(1 万 4,400 円)

840 元 960 元

(参考)日本の最低賃金(月額)

最高:東京都 13 万 0,064 円

(時給 739 円×8時間×22 日で計算)

最低:秋田県、沖縄県 10 万 8,768 円

(時給 618 円×8時間×22 日で計算)

(出所)新聞報道等より作成

13 1元=15 円で計算。以下同じ。

14 2007 年の消費者物価指数(CPI)の上昇率は 4.8%であった。中国政府は、2008 年の上昇率を 4.8% 前後に抑制することを目標としている。

(China Press ホームページ<http://www.chinapress.jp/economy/9145/>)

乗り越えよ

2014.8.1

頭(こうべ)上げ

2014.8.2

2014.8.11

正しき軌道を進み勝ちゆけ

生命の生老病死の

鍵 持てり常楽我浄の

世界 開けや

自他共の常楽我浄の道開け

2014.8.14

イケメンは失敗するよと

嫉妬します

2014.8.19

見栄を張って背水の陣

見栄を張って背水の陣行き詰まる

祈るほど厳しき因果

それは愚痴と叱咤の妻に

脂汗

2014.8.19

2014.8.21

この星は蒼くスッキリ君のよう

常寂光の宝処なり

2014.7.22

自宅の近く

あ〜綺麗

2014.7.23

2014.7.24

可愛さに心トキメクエロおやじ

イケメンにホルモン足らぬ嘆く妻

2014.8.24

太陽は

けさある如く

あすもあらむ

それよりかたき

誓せよとや

數千年の

歴史の末に

君といひ

我といふもの

生まれこしかな

わがこの身

大磐石の

上にあり

と思ひしものを

心のゆるぎ

<白蓮・踏繪>

2014.8.25

2014.8.29

力を出して

共々に

悔いなく生き抜け

この世 雄々しく

2014.9.1

(名古屋城)

2014.9.2

2014.9.1

法華経は

人の形を浮ぶるのみならず・

心をも浮べ給へり、

心を浮ぶるのみならず・

先業をも未来をも

鑒み給う事くもりなし

2014.9.12

2014.9.18

「路とは何か。それは路のなかったところへ踏み作られたものだ。荊蕀(いばら)ばかりのところに開拓してできたものだ」

「路とは何か。それは路のなかったところへ踏み作られたものだ。荊蕀(いばら)ばかりのところに開拓してできたものだ」魯迅

創価とは、試練があればあるほど、いやまして勇気と智慧を出(いだ)して、断固として勝ち越えてゆくことなり

「曲がり角をまがったさきになにがあるのかは、わからないの。でも、きっと一番良いものが待っている」

2014.9.28

2014.9.29

新宿の高層ビルも曇り空

曇り空休めと天も秋の色

秋の色曇りのち晴れ雨降らず

2014.10.3

武士のまま垣根を超えてくれまいか

武士のまま垣根を超えてくれまいか

モンテスキュー

一家和楽50周年の師弟道

2014.10.10

二人して29年感謝道

2014.10.11

親父逝き32年懺悔道

本物に月の美しキホーテか

本物に月の美しキホーテか