ブログ blog page

2020.9.13-4

???

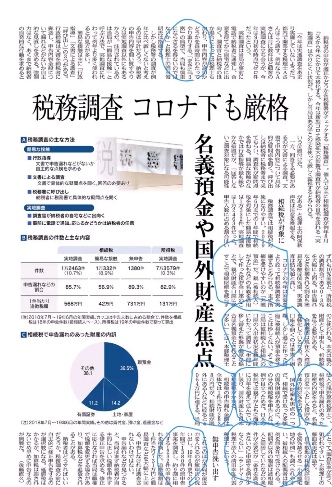

税務調査 コロナ下も厳格

名義預金や国外財産 焦点

日本経済新聞 朝刊

2020/9/12 2:00

納税者の申告が適正かどうかを税務署がチェックする「税務調査」。個人では主に相続税調査が例年8月ごろから年末にかけて本格化する。今年は新型コロナ感染拡大の影響で調査官が納税者の自宅を訪れる「実地調査」はやりにくい状況だ。しかし当局はあの手この手を使って厳しく監視するとみられる。

実地調査は当局が事前に電話で納税者に通知し、合意を得てから自宅などに出向く。調査官と納税者のほか場合によっては税理士も加わり、申告内容が適切かどうかを長時間にわたってやり取りする。「まさに『3密』の典型で、当局も慎重にならざるを得ないのではないか」と税理士の岡田俊明氏は指摘する。

簡易な接触は主に「行政指導」「文書による調査」「呼び出し」の3つがある。行政指導は文書を納税者に郵送し、申告内容全般について漏れなどがないか自主的な見直しを求める。強制力はなく、あくまで納税者の自発的な行動を求めるという位置付けだ。

相続税が対象に

税務調査では相続税が対象になりやすい。2019年6月までの1年間で相続税を対象にした簡易な接触は1万332件、実地調査は1万2463件だった。申告人数に占める割合はいずれも10%前後と、所得税の調査割合である0.3%を大幅に上回る。申告漏れなどを指摘される割合も簡易な接触は60%弱、実地調査は85%超と高い。

コロナ下の今年は対象をより絞って相続税調査を実施するとみられる。まず指摘を受けやすいのが「名義預金」だ。親(被相続人)が子どもなどの名義を借用して作った預貯金口座のことで、親の財産を口座に移すことで相続財産を減らすのに使われる。本来は親の財産として申告し、相続税を払う必要がある。

金融機関は現在本人確認を強化しているため、借名口座を開くのは事実上困難。しかし過去に作った口座に被相続人が預金を移すことは珍しくない。そこで当局は被相続人と相続人の口座の入出金状況を数年間にわたって調査し「生前に移し替えた形跡が濃厚な場合は名義預金とされることが多い」(辻・本郷税理士法人の浅野恵理税理士)。相続税で申告漏れのあった財産の内訳をみると、名義預金を中心とした預貯金が全体の約37%を占める。

国外財産も焦点の一つだ。相続で受け取った多額の国外財産があるのに、その分の相続税を申告しない例が目立つためだ。日本の税制では親子がともに海外に10年を超えて住んでいない限り、国外財産にも日本の相続税がかかる。

相続税の申告漏れ金額は全体では1件当たり2838万円だが、相続財産が国外にある人などに絞ると4064万円に達する。当局にとって「調査効率が高く、狙われやすい」と税理士の藤曲武美氏は話す。

自宅敷地の相続税評価額を80%減らせる「小規模宅地の特例」も調べられやすい。被相続人の配偶者は特例を無条件で受けられる。配偶者以外の親族は被相続人と同居していたなどの条件が必要だが「条件を満たさないのに申請する例が少なくない」(ランドマーク税理士法人の清田幸弘代表税理士)という。

無申告洗い出す

これらのほか当局が最近力を入れるのが無申告の洗い出し。19年6月までの1年間で1380件の無申告事案を調査し、約9割に相当する1232件の申告漏れを指摘した。追徴税額は1件当たり731万円と簡易調査などを大幅に上回る。申告しなければ調査されないわけではない。

申告漏れなどが見つかると、当局はまず納税者が自主的に正しい税額を申告する修正申告を求める。修正に応じなければ当局は職権で税額を変更する場合があり、加算税などを追徴されることがある。

納税者はどうすればいいだろうか。税務調査の前に自主的に修正申告をするのが選択肢になる。延滞税はかかるが、加算税は課されないため早めに申告するのが無難だ。