ブログ blog page

2020.8.14-4

???????????????????????

【Deep Insight】躍る「影の銀行」 監視骨抜き

日本経済新聞 朝刊 オピニオン2(7ページ)

2020/8/13 2:00

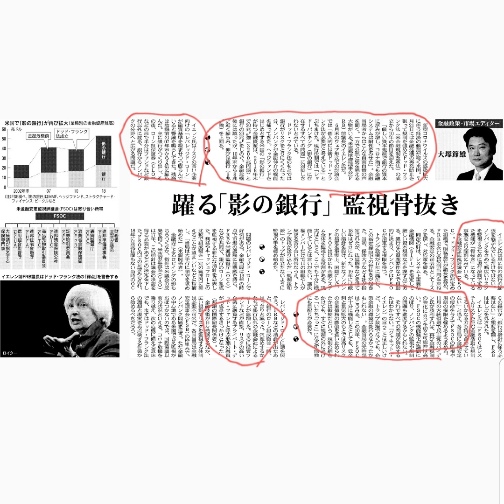

ドッド・フランク法のもとでは銀行がリスクをとりにくくなった分、ノンバンクが金融仲介の機能を補ってきた。ヘッジファンドをはじめとする米国の「影の銀行」が持つ金融資産は、2018年末で30兆ドル強(3200兆円弱)と銀行の23兆ドルをしのぐ。金融危機後には減ったが、10年末から8兆ドル近く膨らみ、伸びは銀行(6兆ドル強)を上回る。

イエレン氏はリスクの高い企業向けの「レバレッジド・ローン」が融資基準を緩ませつつ膨らんでいると警鐘を鳴らしてきた。残高は危機前の07年末から2倍に膨らんだ。主に銀行がつくり出し、その後、ローン担保証券(CLO)などの形で半分はファンドなど銀行以外に渡る。銀行からノンバンクの分野へと広がる問題だ。

イエレン氏は単に影の銀行の膨張を危ぶんでいるだけではない。ノンバンクを含めて幅広いリスクを監視するために現行法制で定めた機能が「骨抜き」になっている事態をより深刻にみている。

◇◇

問題のレバレッジド・ローンで好例がある。金融当局は13年の時点で市場の過熱に危機感を持ち、FRBや米通貨監督庁(OCC)などが共同で、銀行のローン組成を監視する新たな指針を公表した。利益やキャッシュフローとの比較で組成額を一定の範囲内に抑えることが望ましいなどと指摘し、「当局は大手行に順守を求め始めた」(米銀関係者)。

金融界によるロビイングの影もちらつくなか、指針は米議会の反発を招く。米政府監査院(GAO)は17年、この指針は議会の承認を得る必要があるとの決定を下した。FSOC内での足並みも乱れ、18年には就任間もない当時のOCCの長官が「銀行は指針に従う必要はない」と態度を翻し、FRBははしごを外された。

イエレン氏は「FSOCはシステムリスクを生む金融活動を規制するいかなる力も持ち合わせていない」と唱え、各当局に金融安定の使命を与えてFSOCの監視や規制の権限を強めるよう求める。11月の大統領選で民主党のバイデン氏が勝利すれば、再び金融規制の強化にカジを切る可能性は高い。FSOCの機能強化が議題にのぼり、ノンバンクの監視や規制の問題も進展するかもしれない。

◇◇

レバレッジド・ローンに話を戻そう。FRBなどの指針が出たあと、銀行のローン組成額は一時、はっきりと減った。穴埋めするかたちで銀行以外の金融会社によるローンが急増した。さらに投資ファンドなどが直接、リスクの高い企業に融資するプライベート・デット・ファンドと呼ぶ形態の融資が「成長するきっかけとなった」(邦銀の国際融資関係者)。

金融技術が日々発展するなか、広い視野でリスクを監視する体制は必要不可欠だ。各国当局は金融安定理事会(FSB)の枠組みで、ノンバンク問題を追う。ただ金融の中心地である米国でさえ監視がおぼつかないのでは、国際協調以前の状況といえる。コロナ危機を乗り越え、次の危機に備える意味でも、まずはドッド・フランク法の理想と現実を再点検する作業から始めるべきだろう。