ブログ blog page

税務調査と移転価格

海外関係会社との取引に係る

最近の税務調査と

費用対効果からみた

移転価格文書化の実際

税理士 水野 寛

税理士 田島 宏一

2015年7月21日 東京

研修会No:000001

東京

海外関係会社との取引に係る最近の税務調査と費用対効果からみた移転価格文書化の実際(国際税務研究会主催)

税理士 水野 寛 / 税理士 田島 宏一

1.最近の国際課税に係る税務調査の動向等

最近の税務調査はほとんど親子間

Mizuno1@zad.att.ne.jp

・国税局調査部の移転価格調査

残余利益は米国等でほとんど理解されてない

ホンダーー比較対象にならない

武田薬品ーー算定に誤り

ホーヤーー子会社に利益

TMNNーー7割

目立ったところ

・移転価格調査と寄付金調査

経費か棚卸し

子会社の費用を打つ

旅費

価格調整金ーー日付改ざん

設立前の調査

広告宣伝費ーー親会社が便益を受けている

出張費用ーー目的

打ち合わせ ○

技術支援 ×

中国問題

・調査対象の選定と課税手法等

・通則法改正による調査手続の厳格化の影響

・調査官が提出を求める資料

その他

※区分の同意は「しない」方がよい

2.レベル別/費用対効果からみた移転価格文書化

グループ間取引のルール化

◎BEPSプロジェクト

情報化ーーアマゾン

所得を移しやすい

Web上ーーどこに課税するか

オランダーアイルランドーーどこでも課税されない

韓国

租税回避を取り締まる

先進国と後進国の対立

日本の国税庁が議長

・移転価格文書化とは?

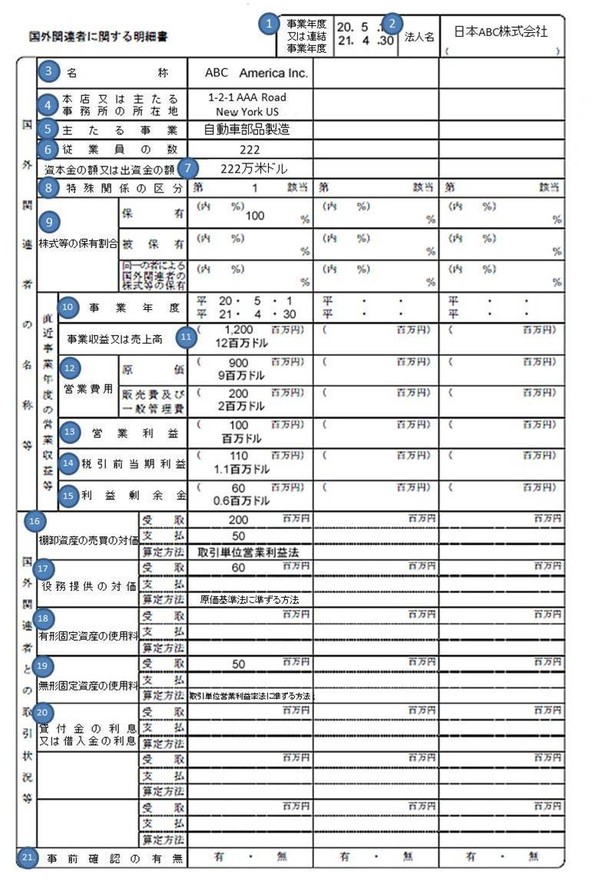

別表17ー4

無形資産の特定

ロイヤリテイー

DCF方の利用

ロケーションセイビング

マーケットプレムアム

ーー市場のお陰で利益ーー

・現行法令にみる文書化(資料保存)の規定

世界的に統一化

税務調査で提出

事前に作っておく

自らの立証

●移転価格ポリシーとコンプライアンス

●リスク評価

●情報提供

☆グループ間取引が独立企業間価格か否か

☆経済合理性があるか

子会社に有利な事後修正

ルールがない

移転価格に準拠している

事前にルール

出張支援ーー対価の回収漏れないか

ロイヤリテイー……取り漏れないか

インパクト

1)過去6年分

2)ロイヤリテイー巨額の課税

◎移転価格整備による税務メリット

海外に過剰に所得移転ーー日本で課税

日本に過剰に所得移転ーー海外で課税

余剰所得 1億円 35% 3,500万円

不足所得 1億円 25% 2,500万円

合計5,000万円のメリット

◎救済措置

●相互協議

租税条約

現地免税は成り立たない

OECD加盟国 2年

数千万円

中国 5年〜10年

1億円以下はコストの方が高い

取り返せない

泣き寝入りが現実的

↓

●不服申立/2年

↓

租税裁判

ーー数千万円

・中堅企業と関与税理士がとるべきスタンスと実際の手順

・寄付金調査にも有効な文書(資料)作成とは?

・費用対効果の面で、いつから移転価格文書化が必要

H22から明確化

推計課税

価格設定方針が不明確

海外子会社への財務支援

書類の改竄

コーポレートガバナンス

調査省略時に税務リスクの高い取引の自主開示ーー適正処理の確認を条件に調査間隔を延長

課税 数千万円

整備 数百万円

3年に一度アップデート

過去の移転価格設定

グレーな税制

ーー課税リスク100%回避は無理

プロセス

自社のあるべき移転価格

更正期限 日本6年 中国10年

潜在的な課税リスクが拡大

現地

本社で対応していないケース

グループ配分

・OECDのBEPSプロジェクトが進める文書化

◎マスターファイル

1,000億円超

ローカルファイルは規模を問わない

無形資産の開発、所有、改良等

◎国別報告書

調査前資料

◎ローカルファイル

事実関係のまとめ

法66条4ー1

調査で必要なm書類

統一される方向

◎事前確認ーー数千万円のコスト

◎その他

質疑応答/名刺交換

※一部変更となる場合があります

税理士会研修認定状況

備考会場税研実務研修センター

住所:千代田区神田駿河台4-6(御茶ノ水ソラシティ5F)

TEL:03-5298-5491